「ROIC(ロイック)ってよく聞くけど、結局なにを測る指標?」――その疑問に、RPGのたとえでサクッと答えます。

ROIC(投下資本利益率)は、事業に投じた投下資本からどれだけ税引後営業利益(NOPAT)を生み出せたかを見る運用効率の指標です。RPGでたとえると「鍛冶効率」。

本記事では、①公式→②分解(マージン × 回転率)→③改善の3ルート→④仮想例→⑤ROIC − WACC→⑥ツール→⑦FAQの順で解説します。

🎯 ROICとは? 初心者が最初につまずくポイント

ROICの公式

ROIC(Return on Invested Capital)= NOPAT ÷ 投下資本(平均)

- NOPAT(税引後営業利益) ≒ 営業利益 ×(1 − 実効税率)(営業外・特損は原則除外)。

- 投下資本 = 営業資産 − 営業負債 ( = 運転資本 + 固定資産 ± のれん等)。平均は(期首 + 期末)÷2。

よく使う近似式:投下資本 ≒ 有利子負債 + 株主資本 − 現金等 − 非事業性資産

※ROICはツールや資料によって算出方法が異なる場合があります。詳細は本記事後半の「ROICをツールで確認する」を参照してください。

※「のれん」= M&Aで純資産を超えて払った差額。将来の収益力など「目に見えない資産」。

💡 実効税率の求め方:実効税率 =(法人税等)÷(税引前利益)。決算短信の「法人税等(当期費用)」「税引前利益」を参照(有価証券報告書の「税金の注記」も可)。ざっくり見るなら日本企業は約30%で近似してOK。

🎮 ゲームでたとえると

- 投下資本 = パーティの装備と素材倉庫( = 事業が抱える設備・在庫・無形資産など)

- NOPAT = 鍛冶の成果(完成した武器の攻撃力)

- ROIC = 鍛冶効率(手持ちの素材をどれだけ効率よく攻撃力に変換できるか)

🧩 ROICを分解して理解する

ROICは「NOPATマージン × 投下資本回転率」に分解できます。

ROIC = NOPATマージン(NOPAT ÷ 売上高)× 投下資本回転率(売上高 ÷ 投下資本)

- NOPATマージン = 武器強化(利益率UP:攻撃力)

→ 価格改定、製品構成(ミックス)改善、コスト最適化、サブスク化で「1回あたりの利益」を厚くする。 - 投下資本回転率 = 周回速度(資本効率UP:装備をどれだけ回せるか)

- → 在庫回転日数短縮、売掛金回収の前倒し、仕入支払条件の見直し、設備稼働率向上で「同じ資本でより多く売る」状態に。

👉 ROEは借入の多さで上げ下げしやすい指標。ROICは本業の強さ(利益率 × 回転率)と資本配分の上手さを測る、借入の影響を受けにくい指標。

| 借入 | 純利益 | 自己資本 | ROE | ROIC |

|---|---|---|---|---|

| 0 | 10 | 100 | 10% | 10% |

| 50 | 8 | 50 | 16% | 10% |

なぜ借入を増やしてもROICは変わらないのか?

- ROEの計算式は「純利益 ÷ 自己資本」。借入を増やすと「自己資本」が小さくなり、さらに純利益に「利息費用」の影響が入るため動きやすい。

- ROICの計算式は「NOPAT ÷ 投下資本」。

- 分母(投下資本)には借入金がそのまま含まれる。

- 分子(NOPAT)は「営業利益 ×(1 − 実効税率)」なので、営業外の利息費用は入らない。

👉 つまり、借入を増やしてもROICは利息の影響を受けにくく、本業効率が同じなら値は変わりにくい。

🎮 ゲーム的に見るROIC改善の3ルート

- マージン強化(攻撃力アップ)

価格改定、製品構成(ミックス)改善、販管費削減、サブスク・高付加価値化 - 回転率UP(周回最適化)

在庫回転日数の短縮、売掛金回収の前倒し、仕入支払条件の最適化、設備稼働率の向上 - 投下資本のスリム化(装備の持ち替え)

不要資産売却、リース活用、運転資本削減、のれん圧縮(※一過性改善に注意)

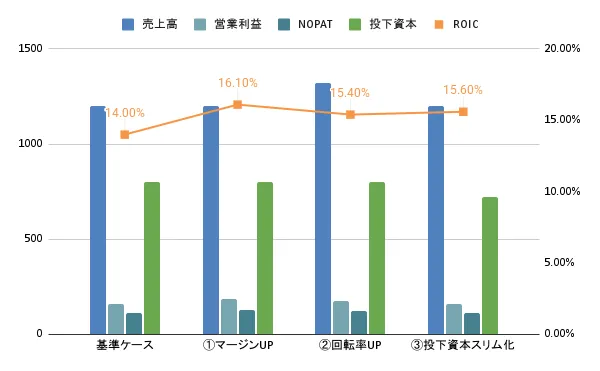

🧮 仮想例でROICを計算

基準ケース

- 売上高 = 1,200

- 営業利益 = 160(マージン13.3%)/税率30%

- NOPAT = 112

- 投下資本 = 800

- → ROIC = 14.0%

例①:マージンを上げた場合

- 営業利益 = 184 → NOPAT = 128.8

- → ROIC = 16.1%

👉 単価・ミックス・コスト最適化で一撃の利益UP

例②:回転率を上げた場合

- 売上高 = 1,320(マージン維持 → NOPAT = 123.2)

- → ROIC = 15.4%

👉 在庫・稼働・販売チャネル最適化で効率UP

例③:投下資本をスリム化した場合

- 投下資本 = 720(NOPAT = 112)

- → ROIC = 15.6%

👉 不要資産圧縮で効率UP(ただし成長余地に注意)

💥 ROIC − WACCで価値創造を判定

ここまで「どう改善するか」を見ました。では、その改善が価値創造につながっているかを、WACCで判定します。

- WACC(加重平均資本コスト)= 投下資本に対して投資家が最低限求める期待利回り(会社の資金調達の平均コスト)。

- ROIC > WACC … 資本コスト超のリターン → 価値創造(スプレッドがプラス)。

- ROIC < WACC … ハードル未達 → 価値毀損(スプレッドがマイナス)。

👉 実務では、まずスプレッドがプラスかを確認し、次にその拡大/維持というトレンドを重視します。

EVA(経済的付加価値)= 投下資本 ×(ROIC − WACC)

→ スプレッドは「濃度」、EVAは「量」。同じスプレッドでも投下資本が大きい方が価値創造額(円ベース)は大きい。

仮想例:前節の数値(ROIC 14.0%、投下資本 800)に WACC 8% を当てはめた場合

| ケース | ROIC | 投下資本 | スプレッド (ROIC−WACC) | EVA = 投下資本 × スプレッド |

|---|---|---|---|---|

| 基準 | 14.0% | 800 | +6.0% | 48.0 |

| ①マージンUP | 16.1% | 800 | +8.1% | 64.8 |

| ②回転率UP | 15.4% | 800 | +7.4% | 59.2 |

| ③投下資本スリム化 | 15.6% | 720 | +7.6% | 54.7 |

💡 WACC = 会社が「投下資本に対して最低限クリアすべき利回り」。日本企業ならおおむね 6〜10%程度 が目安。

⚠️ ROICの落とし穴

価値の基準がわかったところで、数字が誤って良く見える/悪く見える典型パターンを押さえます。

- 定義統一:ツールや資料によって計算式が異なるため、比較時は必ず同じ定義を用いる。

- 一過性・会計イベント:売却益・減損・棚卸資産評価替え・再評価・補助金などで歪まないか。注記とCF(キャッシュフロー)で裏取り。

- 期末ドーピング:売上前倒し・買掛金延長・在庫しぼり等で一時的に回転率が良化→翌期に反動しやすい。

- 投資/M&A期:分母(投下資本)先行でROICは短期低下。のれん計上直後も同様。時間差を許容。

- 季節性ノイズ:季節性が強い業態はTTM(直近12か月累計)や通期で判断。

- セクター特性:金融セクター(銀行・保険など)はROICの定義が特殊。基本は同業内比較。

⏱️ キャッシュフローで裏取り(1分)

上の落とし穴を実務で避けるには、キャッシュフローで裏を取るのが近道です。1分でチェックできます。

- 方向性一致:営業CFのトレンドがNOPATと概ね同方向か。

- 運転資本の効き:利益↑ × 営業CF↓なら、在庫・売掛金の増加や「回収サイト(売掛金回収までの日数)/支払サイト(仕入先へ支払うまでの日数)」に要注意。

- 再投資後の余力:フリーCF(営業CF − 投資CF)が継続的にプラスか。

目安の一例:3期平均で営業CF/NOPAT が0.8〜1.2ならおおむね健全。大きく外れる場合は運転資本や一過性要因を要確認。

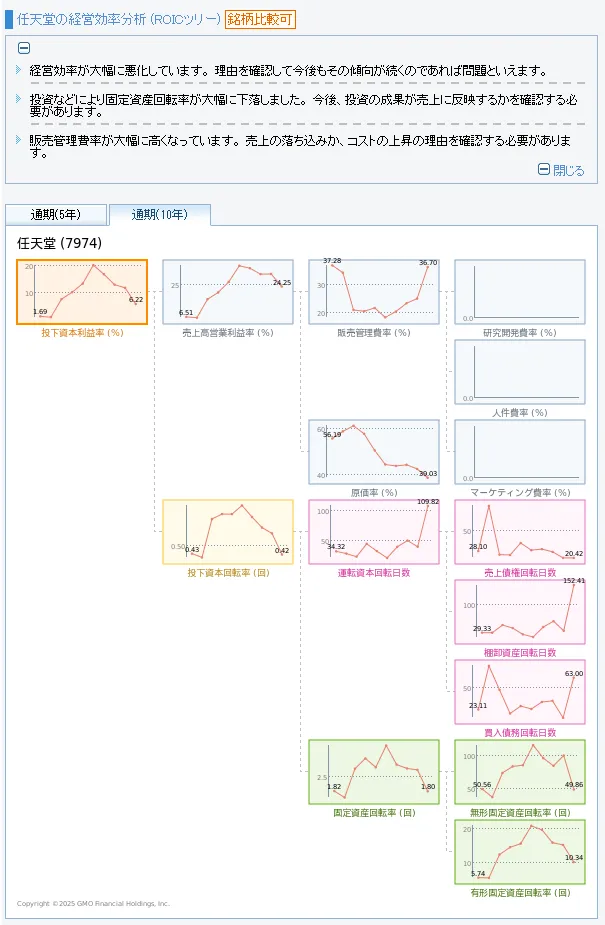

🔎 ROICをツールで確認する(マネックス/GMO)

裏取りの観点がわかったら、実際のツールでROICを確認しましょう。表示内容と定義差の注意点もまとめます。

⚠️ 定義ぶれ注意:ツール/資料によりNOPATの範囲(営業外・税率)や投下資本の範囲(余剰現金・のれん・IFRS16など)が異なります。

横比較・時系列比較を行う際は、必ず同じ定義にそろえてください(各ツールの「凡例/ヘルプ」で確認)。

マネックス証券(銘柄スカウター)

出典:マネックス証券「銘柄ページ → 銘柄分析(銘柄スカウター)」

GMOクリック証券

出典:GMOクリック証券「銘柄ページ → 財務分析タブ → 経営分析(ROICツリー)」

使い分けのコツ

| 目的 | おすすめ | 理由 |

|---|---|---|

| 直近のROIC値を確認 | マネックス証券(銘柄スカウター) | 銘柄ページの指標欄でROIC(例:6.92%)を表示。推移は見られないが、最新値を手早く確認できる。 |

| 悪化/改善の要因を特定 | GMOクリック証券(財務分析→経営分析:ROICツリー) | 営業利益率 × 投下資本回転率に分解し、運転資本・固定資産の寄与も可視化。原因特定や銘柄比較がしやすい。 |

※本来ROICは「NOPATマージン × 投下資本回転率」に分解しますが、GMOクリック証券のツリーでは便宜的に「営業利益率」をマージンとして使用しています。

掲載がない場合の簡易手計算(近似)

ROICは証券会社ツールで確認できますが、未掲載の銘柄/期もあります。その場合は下記の近似式で概算可能です。

本記事は NOPAT(営業利益×(1−税率)) ÷ 投下資本(平均) を前提に説明しています。

- NOPAT近似:営業利益 × (1 − 実効税率)

- 投下資本近似:有利子負債 + 株主資本 − 現金等 − 非事業性資産(期首・期末の平均)

💬 よくある質問(FAQ)

Q1. ROICとROA/ROEの違いは?

A. ROIC = 投下資本あたりの税引後営業利益(事業効率 × 資本配分)。ROA = 総資産効率、ROE = 株主持分効率(財務レバレッジで動きやすい)。

👉 順番はROIC→ROEで見ると整理しやすい。

Q2. どれくらいなら良い?

A. 業種・金利で変動。基準はROIC>WACC(スプレッドがプラス)かどうかと、その継続性。

Q3. 四半期ROICは使える?

A. 補助的には可。季節性ノイズが大きいので、基本は通期またはTTM(直近12か月累計)で判断。

Q4. ROICが下がったら何を見る?

A. ①NOPATマージンか②投下資本回転率のどちらが効いたか。③投下資本の増加先(在庫・固定資産・のれん)④一過性(売却益・減損)⑤営業CF/TTMの整合――の順でチェック。

Q5. 金融セクターでも使える?

A. 定義が特殊(資産 = 貸出・投資、規制あり)。一般事業会社とは別物なので、同セクター内比較に限定。

Q6. 投資先選びでの使い方は?

A. 同業比較+自社推移を軸に、ROIC>WACCかを確認。投資期で一時的に低下しても、翌期以降の回収・改善が見込めるかをチェック。

🏁 まとめ:ROICで「鍛冶効率」を測る

- ROIC = NOPAT ÷ 投下資本。投じた資本でどれだけ税後の本業利益を稼げたかを示す「運用効率」。

👉 ゲームでたとえると「鍛冶効率」= 素材(投下資本)からどれだけ攻撃力(NOPAT)の高い武器を鍛造できたか。 - 分解は「NOPATマージン × 投下資本回転率」。

👉 マージン = 攻撃力/回転率 = 周回速度。どちらが効いたかで改善の入口が分かる。 - 改善は3ルート:マージン強化/回転率UP/投下資本スリム化。

👉 分母を削り過ぎると「武器強化の余力」が細るので、成長投資とのバランスを見る。 - 価値創造は「ROIC > WACC」(スプレッドがプラス)。

👉 スプレッド(%)= 濃度、EVA = 投下資本 × スプレッド(円)= 量。どちらも確認。 - 読みとり方:同業比較 + 自社推移(通期・TTM)+ キャッシュフロー裏取り。

👉 定義ぶれ(のれん・IFRS16・余剰現金の扱い)と一過性(売却益・減損)に注意。 - 借入の影響は小さい:ROEは借入で動きやすいが、ROICは利息を除いたNOPATと借入を含む投下資本で計算するため「本業効率」を映す。

参考リンク

📌 次に読んでほしい記事

⚠️ 免責事項

当ブログで提供する情報は、僕個人の見解や投資記録であり、特定の金融商品の売買を推奨または勧誘するものではありません。株式投資やその他の投資には、元本を割り込むリスクが伴います。投資に関する最終的な決定は、ご自身の判断と責任において行っていただきますよう、お願い申し上げます。当ブログの情報に基づいて被ったいかなる損害についても、運営者は一切の責任を負いかねますので、あらかじめご了承ください。