「ROAってよく聞くけど、何を測る指標?」――その疑問に、RPGのたとえでサクッと答えます。

ROA(総資産利益率)は、会社が持つ総資産を使ってどれだけ純利益を生み出せたかを見る運用効率の指標(=探索効率)です。この記事では、①公式→②分解(利益率×回転率)→③改善の3ルート→④仮想例→⑤実際の見方→⑥ツールの順で解説します。

🎯 ROAとは? 初心者が最初につまずくポイント

ROAは、会社が持つ 総資産(現金・在庫・機械・投資などの「全部の装備」) を使って、どれだけ 純利益 を生み出せたかを見る 運用効率の指標 です。

高ければ「装備の使い方がうまい」、低ければ「装備が重くて火力が出ていない」可能性があります。

ROAの公式

ROA(総資産利益率)= 当期純利益 ÷ 平均総資産

- 当期純利益 = 最終的に残った利益(税引後利益)

- 平均総資産 = (期首総資産+期末総資産)÷2

※期中の平均値を簡便に近似するための方法です。

ゲームでたとえると

- 総資産=パーティの装備と荷物

- 純利益=バトルのリザルト(最終スコア)

- ROA=探索効率(装備が重くても効率よく回せていればROAは高い)

🧩 ROAを分解して理解する(利益率×総資産回転率)

ROAは本質的に2つの掛け算で説明できます。

ROA = 利益率(純利益÷売上高) × 総資産回転率(売上高÷平均総資産)

- 利益率=スキル効率(1回の攻撃でどれだけ削れるか)

→ 価格改定、製品構成(ミックス)改善、コスト最適化で攻撃の威力(=1回あたりの利益)を高める。 - 総資産回転率=周回速度(装備=資産をどれだけ回せるか)

→ 在庫回転日数(在庫を売り切るまでの日数)の短縮、設備稼働率の向上、販売チャネルの見直しで回転率を高める。

👉 ROAは 財務レバレッジ(借入で自己資本を増幅する仕組み)の影響を受けにくい ため、借入に左右されず、工場・在庫・人員などの「本業の運用効率」をより正確に映す指標です。

※純利益は利息費用の影響を受けるため、ROAは借入の影響を受けにくいものの、影響がゼロではありません。

🎚️ ROA水準の目安(業種と局面で変わる)

一般的な感覚値(ざっくり目安)

| ROA水準 | 解釈 | 一言メモ |

|---|---|---|

| ~2% | 投資期 | 投資先行(回収前) |

| 2~6% | 標準 | 製造・インフラ等では妥当 |

| 6~10% | 良好 | 小売・サービスで目にする帯域 |

| 10%超 | 高水準 | 軽資産モデル(IT/プラットフォーム) |

※上記は一般的な傾向であり、業種・個別銘柄や相場局面によって例外があります。必ず 同業比較+自社推移 を前提に評価してください。

業種別の傾向

| 業種 | ざっくりROA目安 | コメント |

|---|---|---|

| 輸送用機器(自動車・部品) | 2~8% | 設備・在庫が重め。投資期は低下しやすい |

| 小売業 | 4~10% | 回転率重視。フォーマット確立で安定高め |

| サービス業 | 5~12% | 人材・無形中心。案件ミックスでブレやすい |

| 情報・通信業 | 6~15% | 軽資産モデル。解約率や開発費で変動 |

| 電気・ガス業(公益) | 1~4% | 規制産業。安定と引き換えに低めが一般的 |

| 不動産業 | 1~5% | 在庫・投資サイクルの影響大。仕入・引渡と売上計上の期ズレに要注意 |

※金融セクター(銀行業・保険業・証券・その他金融)は、資産の性質や規制が特殊なため、ROAだけで比較するのは適切ではありません。

🎮 ゲーム的に見るROA改善の3ルート

- 利益率を上げる(スキル強化)

- 価格改定、製品構成(ミックス)改善、固定費見直し

- 総資産回転率を上げる(周回最適化)

- 在庫回転日数の短縮、設備稼働率向上、売掛金回収の早期化・仕入支払条件の見直し

- 資産をスリム化(装備の持ち替え)

- 遊休資産の売却、リース活用、運転資本(売掛金・在庫・買掛金など)の最適化

🧮 仮想例でROAを計算

基準ケース

- 平均総資産=1,000

- 売上高=1,200

- 純利益=120(利益率10%)

- → ROA=12%

例①:利益率を上げた場合

- 純利益=144(利益率12%)

- → ROA=14.4%

👉 単価・ミックス・コスト最適化で1回あたりの利益が厚くなり、ROA上昇。

例②:回転率を上げた場合

- 売上高=1,400(利益率10%維持 → 純利益140)

- → ROA=14.0%

👉 在庫・稼働・販売チャネルの見直しで売上高を増やし、同じ資産でより多く稼いでROA上昇。

例③:資産をスリム化した場合

- 総資産を900に圧縮(純利益120)

- → ROA=13.3%

👉 不要資産の圧縮で分母を軽くし、効率改善(やり過ぎると成長余地が細る点に注意)。

-1.webp)

⚠️ ROAの落とし穴

投資期の低下は「自然な現象」

新工場・R&D(研究開発)・在庫積み増しなどで先に資産(分母)が増え、利益(分子)は後から乗ってくるため、いったんROAは下がります。

👉 決算説明資料や中期経営計画で「投資の目的」「稼働開始時期」「発売予定や受注残」を確認しましょう。

M&A・減損で「見かけのROA」が歪む

買収時の差額(のれん)計上で総資産が増え、短期的にROAが低下しやすい一方、減損は資産を圧縮するため一時的にROAが改善して見えることもあります(事業の実力が上がったとは限りません)。

👉 決算短信の注記や有価証券報告書で「のれん残高」「減損の理由」をチェックしましょう。

金融セクターは「別物」と割り切る

銀行・保険・証券・その他金融は、資産の多くが貸出・投資といった金融商品で、規制の影響も大きい領域。一般事業会社とROAを横並び比較しないのが基本です。

👉 比較は「同じ金融セクター内」で行いましょう。

⏱️ キャッシュフローで裏取り(1分)

- 営業CF(キャッシュフロー)は純利益と同じ方向か?:逆行なら 売掛金増・在庫増など運転資本の変化を確認。

- フリーCFは安定しているか?:設備投資やM&Aが大きい期は一時的に弱くても、翌期の回復や回収計画をチェック。

- 典型パターン:利益↑/営業CF↓=回収前の可能性、利益↓/営業CF↑=在庫圧縮・回収強化の可能性。

👉 これらを確認してから、同業比較+推移でROAを評価すると精度が上がります。

🔎 ROAをツールで確認する(SBI/マネックス)

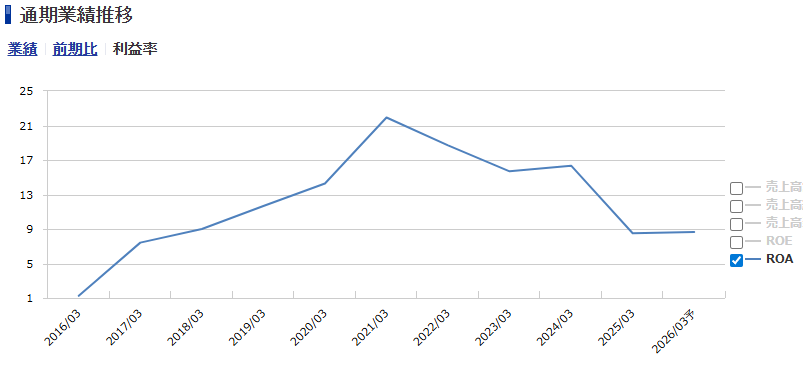

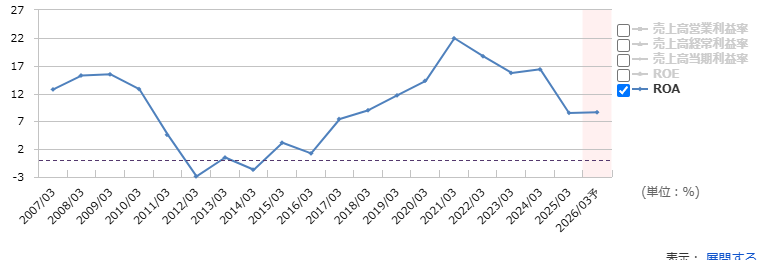

ROAは証券会社のツールを使えば、無料・数クリックで可視化できます。

ここでは 任天堂(7974)のROA を例にします。

⚠️ 注意:ツールによってROAの計算式(分子に当期純利益/営業利益/経常利益、分母に平均総資産/期末総資産)を採用するなど差異があります。本記事は「当期純利益 ÷ 平均総資産」を基準に解説しています。比較時は必ず定義をそろえてください(各ツールの凡例/ヘルプで確認)。

図1:SBI証券

出典:SBI証券「銘柄ページ→業績→通期業績推移→利益率→ROA」

図2:マネックス証券(銘柄スカウター)

出典:マネックス証券「銘柄ページ→銘柄分析→企業分析→通期業績推移→利益率→ROA」

使い分けのコツ

| 目的 | おすすめ | 理由 |

|---|---|---|

| 直近の傾向+会社計画を確認 | SBI証券 | 数年+予想がサッと見られる |

| 長期の山谷・サイクルを確認 | マネックス証券「銘柄スカウター」 | 10年以上のトレンドが見える |

👉 ROAは「点」ではなく「線」で読むのが基本。投資期の一時的な低下は自然な現象で、将来の成長につながる場合もあります。

💬 よくある質問(FAQ)

Q1. ROAだけ見れば十分ですか?

A. 不十分です。ROAは「借入の影響を除いた本業の効率」を把握できますが、それだけで投資判断はできません。企業の成長力や財務戦略までは説明しないため、ROE・ROIC(投下資本利益率)・キャッシュフロー・成長率・バリュエーション(PER・PBR)も併せて確認しましょう。

👉 同業比較/自社の推移/営業CF・フリーCF/PER・PBR

Q2. ROAが上がった/下がった時、原因はどう切り分けますか?

A. ROA=利益率×総資産回転率で分解し、さらに平均総資産の増減と一過性の有無を確認しましょう。

- 利益率↑・回転率→:価格改定、ミックス改善、原価・販管費の効率化が要因の可能性

- 回転率↑・利益率→:在庫圧縮、稼働率改善、売掛金回収の早期化など運転資本効率が要因の可能性

- 平均総資産↑先行:新工場・R&D・M&A等の投資期で、短期はROAが下がりやすい

- 一過性:売却益・減損などで「見かけ」が動いていないかを確認

👉 利益率/総資産回転率/平均総資産の増減/特別損益(売却益・減損など)

※特別損益などの一時要因はROAを歪ませやすい

Q3. ROAとROEはどう違いますか?

A. ROAは「総資産あたりの利益=事業全体の効率」、ROEは「株主資本あたりの利益=株主視点の効率」。借入(レバレッジ)でROEは動きやすい一方、ROAは借入の影響が小さいため、まずROAで事業の地力を把握し、次にROEで株主視点の効率を確認するのが定石です。

👉 ROA=事業効率/ROE=株主持分効率(デュポン分解で要因特定)

Q4. 四半期ROAは使えますか?

A. 補助的には可。ただし季節性や一時要因で振れが大きいので、通期または直近4四半期累計(TTM)でならして判断するのが安全です。四半期は「方向性の確認」、結論は「通期レンジ」で。

👉 四半期=方向性/通期・TTM=判断

Q5. ROAが高ければ株は買いですか?

A. 直結しません。 高ROAでも売却益等の一過性で膨らんでいる場合や、すでに株価が織り込んでいる場合があります。逆に投資先行期でROAが一時的に低くても、回収が順調なら前向きです。

👉 ROAの安定性/営業CF・フリーCF/成長の持続性/株価水準(PER・PBR)

Q6. ROAを投資でどう活かせばいいですか?

A. 会社の体質センサーとして使います。①同業他社との横比較、②自社の過去レンジとの縦比較、③投資期・不況期の「下がる理由」の見極め、に役立ちます。数字そのものよりも「なぜ上がったか/下がったか」を読み解くのが投資利用のコツです。

👉 横比較/縦比較/理由づけ(投資・一過性・回転率・利益率)

🏁 まとめ:ROAで「探索効率」を測る

- ROA=総資産の運用効率。 全資産を使ってどれだけ利益を生み出せたかを示す指標。

👉 「探索効率」。全装備(総資産)でどれだけスコア(純利益)を稼げたか - 原因分析は「利益率×総資産回転率」。 利益率の改善か、資産の回転効率かを分けて考える。

👉 利益率は「攻撃の威力」、回転率は「周回速度」 - 投資期の低下は自然。 設備投資や研究開発(R&D)などで先に資産が増え、利益は後からついてくる。

👉 「装備づくりの仕込み期間」 - 判断は「同業比較+推移+キャッシュフロー」。 他社との比較と、自社の長期推移を確認しつつ、キャッシュフローで裏付ける。

👉 他社比較=ライバルとの競争、自社推移=冒険の記録、キャッシュフロー=手持ちゴールド

参考リンク

📌 次に読んでほしい記事

- 🔰 はじめての方はこちら

▶👤 ゲーマー投資家ゆーすけの自己紹介と、このブログの使い方 - 🚀 投資ノウハウをもっと学びたい方

▶💡 証券口座はSBI証券一択!初心者が最初に選ぶべき“理由とメリット”を徹底解説

▶💡 PER・PBRをゲームで例えると? 初心者でも一発で理解できる株指標の攻略法

▶💡 ROEをゲームでたとえると? 初心者でも一発で理解できる自己資本利益率の攻略法

▶💡 【テクノファンダ入門】新高値ブレイク×分散戦略|投資の素人でも勝てる中期トレード術

※本記事は情報提供を目的としたもので、特定の銘柄の売買を推奨するものではありません。投資判断はご自身の責任で行ってください。