「CCC(キャッシュ・コンバージョン・サイクル)って聞くけど、何を測る指標?」――その疑問をRPGのたとえで解説します。

CCCは、「お金が在庫や売掛に変わってから、再び現金に戻るまでの日数」。つまり資金の周回速度(=ゴールド回収速度)です。

本記事では、①公式→②三要素(DIO・DSO・DPO)→③水準の目安→④改善の三手→⑤仮想例→⑥落とし穴→⑦実務での見方(1分裏取り)→⑧FAQ→⑨まとめ の順で解説します。

🎯 CCCとは? 初心者が最初につまずくポイント

CCC(Cash Conversion Cycle)は、仕入→在庫→販売→回収のサイクルの中で、現金がどれだけの期間「拘束」されるかを示す指標です。

運転資本(=売上債権+棚卸資産−仕入債務)の回転効率を測るもので、数値は小さいほど良く、マイナスなら資金効率がさらに高いことを意味します。

CCCの公式

CCC = DIO(在庫日数)+ DSO(売掛日数)− DPO(買掛日数)

- DIO(Days Inventory Outstanding)= 在庫が何日分あるか

- DSO(Days Sales Outstanding)= 売上の回収に何日かかるか

- DPO(Days Payables Outstanding)= 仕入代金の支払いを何日後にしているか

👉 小さい/マイナスのCCC:「仕入代金の支払い(DPO)」が十分に遅く、DPOが(DIO + DSO)を上回る(=支払いを回収より遅らせられる)と、CCCは小さく(ときにマイナスに)なる。コンビニや一部ECなど、現金商売+支払サイト(=仕入先に代金を払うまでの猶予期間。例:30日サイト=月末締め・翌月末払い)が長めのモデルで起きやすい。

ゲームでたとえると

- 在庫(DIO)=バッグに抱える素材ストック(重いほど移動が遅い)

- 売掛(DSO)=クエスト報酬の後払い(回収が遅いと金欠に)

- 買掛(DPO)=鍛冶屋への後払い(期限が長いほど当面の資金は楽)

- CCC=ゴールド回収までの周回時間

🧩 三要素の手計算とポイント(DIO・DSO・DPO)

決算書だけで簡易推計できます(単位は日)。

四半期計算では90日近似や360日基数を使うことがあります。比較する際は、必ず指標の定義と期間をそろえてください。

DIO ≒ 平均棚卸資産 ÷ 売上原価 × 365

DSO ≒ 平均売上債権 ÷ 売上高 × 365

DPO ≒ 平均仕入債務 ÷ 売上原価 × 365

- 平均 =(期首+期末)÷ 2(※簡便法)

- DIO/DPOは「原価」ベースに揃えるのが一般的(在庫・買掛の回転と整合)

- DSOは「売上」ベースを使うのが一般的

👉 この後は水準の目安と代表的な改善パターンを確認します。

🎚️ CCC水準の目安(業種・モデルで大きく異なる)

| ビジネスモデル | ざっくり目安 | コメント |

|---|---|---|

| コンビニ/食品小売/一部EC | -10〜+30日 | 現金商売+支払サイトが長めのため、マイナスとなる場合がある |

| 一般小売/アパレル | +20〜+80日 | 在庫・売掛の季節要因で振れやすい |

| 製造(部品/汎用) | +60〜+120日 | 在庫が重くDIOが効きやすい |

| 装置/受注生産/大型プロジェクト | +100〜+200日 | 進行基準・前受金[※1]など注記の読みが重要 |

| ソフト/サブスク | DSO − DPOに近い | 棚卸資産がほぼゼロのため、在庫日数は無視できる。実質は回収条件(DSO)と支払条件(DPO)の差で決まる。 |

※1 前受金=受け取ったが未提供のサービス・商品の対価

※これは一般的に示される目安であり、必ず同業比較+自社推移で評価してください。

🎮 ゲーム的に見るCCC改善の3ルート

DIOの短縮(在庫の軽量化)

- 需要予測の精度アップ:過去の販売実績や季節性を反映して、仕入れすぎ・作りすぎを防ぐ

- SKU整理:SKU(Stock Keeping Unit=在庫管理単位。色・サイズなどの組み合わせごとの最小の商品単位)を絞り、売れ残りや滞留在庫を減らす

- 発注ロットの最適化:一度に大量に仕入れて在庫過多にならないよう、必要量に応じた小回りの発注に切り替える

- 在庫の見える化:滞留在庫がどこにどれだけあるかを把握できる仕組みを整える

👉 狙い: 倉庫に寝かせる日数を減らす | 🎮RPG: 荷物を軽くして周回速度アップ

DSOの短縮(回収の高速化)

- 与信ルールの整備:取引先ごとに支払能力を評価し、危ない先には前金や限度額を設定する

- 請求の前倒し:納品後すぐに請求書を発行し、締め日を短くすることで入金を早める

- 支払い方法のオンライン化:口座振替やカード決済など、入金の遅れが出にくい仕組みを導入する

- 前受金・デポジット(保証金)活用:前金や保証金をもらっておけば、資金繰りが安定しやすい

👉 狙い: 売ってから入金までの日数を短くする | 🎮RPG: 報酬はその場で受け取り

DPOの延長(支払の最適化)

- 仕入条件の交渉:例えば「30日払い」を「45日払い」に延ばすなど、支払期限を有利に変更する

- サプライヤーファイナンス(仕入先早期支払の金融スキーム):銀行が仕入先に先に支払い、自社は後から銀行に返済する仕組みを利用する

- 購買の集中:取引先やSKUを絞ってまとめ買いをすることで、価格や支払条件を改善する

👉 狙い: 仕入先への支払いを後ろにずらす | 🎮RPG: 鍛冶屋へのツケ期間を延長

持続性と副作用もチェック:在庫圧縮のやり過ぎは欠品リスク、回収強化は売上機会ロス、支払延長は仕入先との関係悪化。

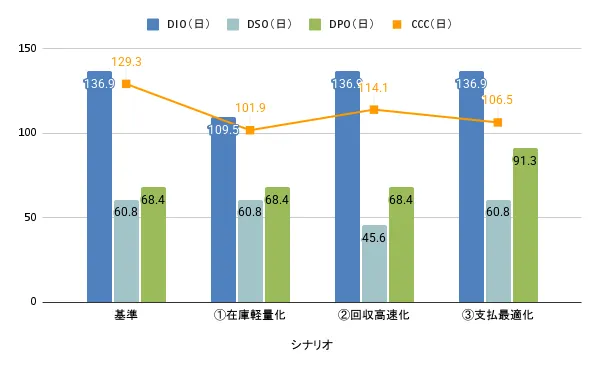

🧮 仮想例でCCCを計算(基準→3シナリオ)

前提:売上高 = 1,200/売上原価 = 800/平均棚卸資産 = 300/平均売上債権 = 200/平均仕入債務 = 150/365日

基準

- DIO = 300 ÷ 800 × 365 = 136.9日

- DSO = 200 ÷ 1,200 × 365 = 60.8日

- DPO = 150 ÷ 800 × 365 = 68.4日

- CCC = 136.9 + 60.8 − 68.4 = 129.3日

① 在庫軽量化(平均棚卸資産→240)

- DIO = 240 ÷ 800 × 365 = 109.5日

- CCC = 109.5 + 60.8 − 68.4 = 101.9日(▲27.4日)

② 回収高速化(平均売上債権→150)

- DSO = 150 ÷ 1,200 × 365 = 45.6日

- CCC = 136.9 + 45.6 − 68.4 = 114.1日(▲15.2日)

③ 支払最適化(平均仕入債務→200)

- DPO = 200 ÷ 800 × 365 = 91.3日

- CCC = 136.9 + 60.8 − 91.3 = 106.5日(▲22.8日)

👉 数字上はDIOのテコ入れが効きやすい(分母が売上原価のため)。一方で、DSO/DPOは交渉・運用フローで改善余地があるかがカギ。

図:CCC改善のシナリオ比較(基準→3施策)

- 基準:129.3日

- ①在庫軽量化:101.9日(▲27.4日)

- ②回収高速化:114.1日(▲15.2日)

- ③支払最適化:106.5日(▲22.8日)

⚠️ CCCの落とし穴

季節性/販促の歪み

期末の「駆け込み出荷」や大型セール後の返品・値引の反動で、DSO/DIOの数値が一時的にぶれます。売上だけが先行し現金化が遅れるケースも。

👉 販促・出荷カレンダー、返品引当の増減、翌期の戻し(売上戻入)と営業CF(キャッシュフロー)の方向。

会計方針差

売上認識(出荷基準/検収基準)や進行基準(工事進行)の採用で、在庫・債権の計上タイミングが変わりDIO/DSOの比較が歪みます。分母(売上高/売上原価)との整合も重要。

👉 有価証券報告書の「重要な会計方針」・「収益認識に関する注記」、契約資産/契約負債の推移、同業と定義をそろえて比較。

ファクタリング/リコース

売掛債権を早期現金化すると、BS(貸借対照表)から売掛が外れてDSOが短縮しCCCが改善したように見えますが、オフバランス処理(資産や負債を自社BSに載せず外部へ移す会計処理)による見かけの効果にとどまる場合があります。リコース(償還請求権付き)の場合は、実質的なリスクも残ります。

👉 注記:債権流動化/債権譲渡の有無、営業CFや金融費用の動き、取引が一過性か継続かを確認。

前受金・預り金

前受金やサブスクの契約負債が増えると、DIO/DSOを見ても資金面の有利さ(マイナスCCC要因)が把握しにくいことがあります。現金は増えても未だ履行義務が残る点に注意。

👉 BSの前受金/契約負債、返金条項や解約率(サブスクの解約割合)の注記、営業CFの増減と収益認識の整合。

⏱️ 1分裏取り:キャッシュフローと運転資本差額

まず営業CFが利益と同方向かを確認し、次に運転資本の増減(売上債権+棚卸資産−仕入債務)をチェックします。

- CCC短縮→営業CF↑に効いているか(在庫圧縮/回収前倒し/支払延長)

- 利益↑/営業CF↓なら、売掛・在庫の膨張(回収前)を疑う

- 利益↓/営業CF↑なら、在庫圧縮や与信厳格化の可能性

👉 CCCは「結果指標」。背景の施策(在庫/与信/購買)とセットで読む。

💬 よくある質問(FAQ)

Q1. CCCは小さければ小さいほど良い?

A. 基本は小さいほど良いですが、欠品や値引増、仕入先との関係悪化などの副作用に注意。持続可能な改善が前提です。

Q2. 四半期CCCは使える?

A. 補助的に可。季節性の影響が大きいので、通期/TTM(直近12か月累計)で平準化して判断。

Q3. マイナスCCCは異常?

A. 小売/ECなどでは普通。前受金・現金商売+支払サイト長めの結果。粗利(売上総利益)/在庫健全性と合わせて評価。

Q4. CCCとROA/ROICはどう繋がる?

A. CCC短縮=運転資本縮小→投下資本回転率↑→ROIC改善。ROAにも資産効率の改善として波及。

Q5. すぐ効く打ち手は?

A. 請求・回収プロセスの早期化(電子請求/前受金)、在庫可視化(滞留在庫の特定)、購買条件の再交渉(ボリューム+サイト延長)。

🏁 まとめ:CCCは「資金の周回速度」を測る

- CCC = DIO + DSO − DPO。小さいほど資金拘束が短い。

- 三手で改善:在庫最適化/回収高速化/支払最適化。

- 判断は「同業比較+推移+CF裏取り」で精度UP。

参考リンク

📌 次に読んでほしい記事

⚠️ 免責事項

当ブログで提供する情報は、僕個人の見解や投資記録であり、特定の金融商品の売買を推奨または勧誘するものではありません。株式投資やその他の投資には、元本を割り込むリスクが伴います。投資に関する最終的な決定は、ご自身の判断と責任において行っていただきますよう、お願い申し上げます。当ブログの情報に基づいて被ったいかなる損害についても、運営者は一切の責任を負いかねますので、あらかじめご了承ください。