こんにちは! ゲーマー投資家ゆーすけ(@gaminvestlog)です。

「増収増益、進捗率も良好」――そう安心していたら、翌朝の株価が急落。成長株投資をしていると、この「好決算なのに売られる」現象には必ずぶつかります。

前回の記事では、AIに決算要約させた後にA-D判定を聞く「購入前の判断」を紹介しました。今回はその続きとして、保有中の銘柄を「持つか売るか」判定するプロンプトを作りました。好決算に見えても市場が嫌気するパターンがあります。それを自動検出するロジックを組み込みました。

実際に保有3銘柄で試したところ、判定はA・B・Cに分かれ、翌営業日の株価反応とも概ね整合する結果になりました。

📉 なぜ「好決算なのに売られる」のか ── 3つの危険パターン

好決算でも株価が下がる理由は、「決算の良し悪し」と「市場の期待値」がずれるからです。市場が見ているのは「過去の実績」ではなく「未来の利益がどうなるか」であり、好決算でも未来に陰りが見えれば容赦なく売られます。

僕が特に警戒しているのは、成長株(グロース株)に特有の3つのパターンです。今回のプロンプトでは、これらを数値ベースで自動検出する仕組みを組み込んでいます。

パターン①「好進捗×据え置きトラップ」

3Q時点で営業利益の進捗率が75%を超えているのに、会社が通期予想を据え置いている。一見「堅調」に見えますが、通期予想から当期実績を引き算すると、残りの期間は前年同期比で減益になるケースがあります。

市場はこれを「上期は良かったけど、下期は減速する」と読み替えます。成長株のPER(株価収益率)は将来の成長期待で支えられているため、その成長にブレーキがかかるシグナルが出ると、株価は業績以上に下がる傾向があります。

パターン②「上方修正期待はく落」

直近四半期単独の営業利益成長率が、通期計画の成長率を15ポイント以上上回っているのに、上方修正が出ない。「この勢いなら当然修正が出るだろう」と市場が織り込んでいるところに、据え置きの決算が出る。

客観的に見れば十分な好決算でも、市場が期待していた水準に届かなければ、失望売りが発生します。

パターン③「成長モメンタム鈍化」

直近四半期の売上成長率が、前の四半期より低下している。成長の加速感が失われると、高い成長期待を前提に評価されていたPERが切り下がりやすくなります。

成長率が20%→15%に下がったとしても、絶対水準では高成長です。しかし市場は「加速しているか、減速しているか」というトレンドの方向性を重視するため、減速のシグナルが出ると株価に影響しやすくなります。

この3つのパターンに共通するのは、決算短信の数字を表面的に読むだけでは気づきにくいという点です。実際、マイクロアド(9553)の1Q決算を「保有継続していいかA-D評価で教えて」とだけ聞くとA判定でしたが、作り込んだプロンプトでは残存期間の営業減益とパターン①②を検出し、B判定に下がりました。この1段階の差が、プロンプトを作り込んだ理由です。

📜 保有継続判定プロンプトの全文と使い方

このプロンプトは、前回紹介した決算要約プロンプトで要約レポートを作った後に、同じチャット内で続けて投げる想定で設計しています。決算短信のデータがチャットに残っている状態で使うことで、AIが文脈を引き継いで判定を行います。

使い方の流れは以下の通りです。

| Step | 内容 | 補足 |

|---|---|---|

| 1 | 決算要約プロンプトで要約レポートを作成 | 決算短信・説明資料を読み込ませる |

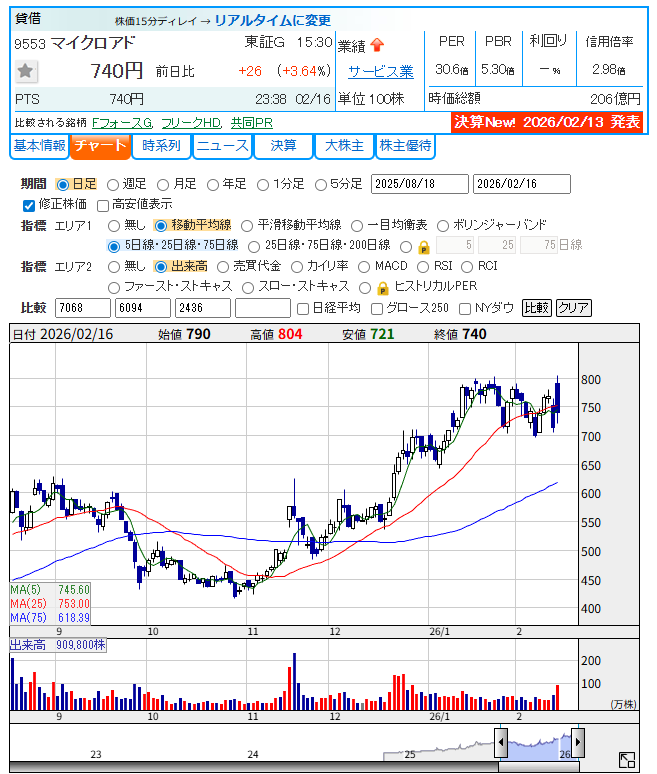

| 2 | ポジションのスクショとチャートを添付 | 取得単価・保有株数・移動平均線がわかる画像 |

| 3 | 保有継続判定プロンプトを投げる | 要約の文脈が残っている同じチャット内で |

入力に必要なのは、対象銘柄の決算資料と保有情報です。決算説明会資料や前期の決算短信があれば、プロンプトが内部で行う「残存期間の逆算」や「会社説明の信頼度についての評価」の精度が上がります。

プロンプトの全文は以下の通りです。今回もGenspark上のClaude Opus 4.6で使用しています。

保有継続判定プロンプト(全文・クリックで展開)

# 保有継続判定プロンプト(決算跨ぎリスク判定統合版)

## 目的

決算発表後の保有銘柄について、「保有継続すべきか」をA-Dの4段階で判定する。

判定の過程で、グロース銘柄特有の「好決算なのに売られる」パターンを

自動検出し、根拠付きの結論を提示する。

---

## 重要:計算と出力に関するルール

1. **数値計算の必須化**:成長率・進捗率・前年同期比はすべてPythonで算出する。

2. **コードの完全非表示**:計算過程やコードブロックは最終出力に含めない。

3. **出力言語**:日本語。専門用語には必ず()内で補足を付ける。

---

## 入力

### 必須入力

- **対象銘柄**:{銘柄コード・企業名}

- **決算資料**:{決算短信ファイルまたはURL}(最新のもの)

- **保有情報**:{取得単価、保有株数、現在株価}(わかる範囲で)

### 任意入力(精度向上に寄与)

- **決算説明会資料**:{ファイルまたはURL}

- **前期の決算短信**:{ファイルまたはURL}

- **チャート情報**:{主要移動平均線の位置、直近の値動き}

- **決算要約レポート**:{別途作成済みの決算要約があれば添付}

---

## 出力仕様

- **対象読者**:個人投資家(中級者向け)

- **文体**:端的かつ率直。結論を冒頭に置く。

- **文字数**:約1,500〜2,000字

---

## 出力内容

---

### 冒頭:A-D総合判定(最初に結論を明示する)

> **保有継続判定:{A/B/C/D}**

> **決算跨ぎリスク:{🟢/🟡/🔴/⚫}**

> **一言サマリー**:{判定理由を1〜2文で}

**判定基準**:

- **A(保有継続推奨)**

- 決算跨ぎリスクが🟢 GREEN

- 業績モメンタムが加速または維持

- 上方修正の可能性あり、またはすでに上方修正済み

- → そのまま保有継続。押し目があれば追加も検討可。

- **B(保有継続OK・ただし注意)**

- 決算跨ぎリスクが🟡 YELLOW

- 業績は堅調だが、一部に懸念材料あり

- → 保有継続するが、ポジションサイズの見直しを検討。

追加投資は次の材料を確認してから。

- または、決算跨ぎリスクが⚫ BLACK(判定不能)

- 業績予想が非開示、または前年同期データ不足で

STEP 2の逆算ができない場合

- → 判定不能であること自体がリスク。

保有継続は許容するが、ポジションサイズは控えめに。

追加投資は非推奨。次の開示で判定可能になるまで待つ。

- **C(ポジション縮小推奨)**

- 決算跨ぎリスクが🔴 RED

- 好決算に見えるが、市場が嫌気するパターンに該当

- → ポジションの50%を整理。残り50%は次の四半期決算

またはトレンド回復(25日線の上抜け等)を確認するまで保有。

反転が確認されれば買い戻し、さらに悪化すれば残りも撤退。

- **再エントリー条件の例**:

- 25日移動平均線を終値で上抜けた場合

- 次の四半期決算で残存期間の前年同期比が増益に転じた場合

- 会社が上方修正を発表した場合

- **完全撤退条件の例**:

- 残り50%のポジションが取得単価から△15%を超えた場合

- 次の四半期決算でさらにモメンタムが悪化した場合

- 75日移動平均線を明確に下回り、戻りの兆候がない場合

- **D(売却推奨)**

- 決算跨ぎリスクが🔴 RED、かつ以下のいずれかに該当:

- 業績が前年同期比で減収または営業減益(累計ベース)

- 通期予想が下方修正された

- 成長ストーリー自体が毀損している(市場縮小、競合激化、主要顧客喪失等)

- → 速やかにポジション全体を整理。

ファンダメンタルズの回復が確認されるまで再エントリーしない。

---

### STEP 1:業績進捗の確認

通期会社計画に対する進捗率を算出する。

**出力形式**:

| 項目 | 通期計画 | 当期累計実績 | 進捗率 |

|---|---|---|---|

| 売上高 | ○○億円 | ○○億円 | ○○.○% |

| 営業利益 | ○○億円 | ○○億円 | ○○.○% |

| 経常利益 | ○○億円 | ○○億円 | ○○.○% |

| 純利益 | ○○億円 | ○○億円 | ○○.○% |

---

### STEP 2:残存期間の前年同期比を逆算する【最重要】

通期計画から当期累計実績を差し引き、残存期間の業績を逆算する。

その値を前年同期(同じ期間)の実績と比較し、前年同期比を算出する。

**算出方法**:

- 残存期間の計画値 = 通期計画 − 当期累計実績

- 前年同期実績 = 前期通期実績 − 前期の対応する累計実績

(前期データがない場合は、通期実績と当期累計から合理的に推計する)

**出力形式**:

| 項目 | 残存期間(計画逆算) | 前年同期実績 | 前年同期比 |

|---|---|---|---|

| 売上高 | ○○億円 | ○○億円 | +○○% or △○○% |

| 営業利益 | ○○億円 | ○○億円 | +○○% or △○○% |

| 経常利益 | ○○億円 | ○○億円 | +○○% or △○○% |

| 純利益 | ○○億円 | ○○億円 | +○○% or △○○% |

⚠️ 残存期間の営業利益が前年同期比で減益となる場合、必ず太字で強調する。

---

### STEP 3:危険パターンの検出

以下の3パターンについて、該当の有無を判定する。

#### パターン①「好進捗×据え置きトラップ」

- **条件**:

- 営業利益の進捗率が55%以上(中間期時点)または30%以上(Q1時点)

- かつ、通期予想が据え置き(上方修正なし)

- かつ、STEP 2で残存期間の営業利益が前年同期比で減益

- **検出時の意味**:

市場は「上期が良かったのに下期は減益」と読み替える。

グロース銘柄ではPER(株価収益率)の根拠となる成長期待が毀損し、

決算翌日に売られるリスクが高い。

#### パターン②「上方修正期待はく落」

- **条件**:

- 直近四半期(単独)の営業利益成長率が、通期計画の営業利益成長率を

15ポイント以上上回る

- にもかかわらず上方修正なし

- **検出時の意味**:

「この勢いなら上方修正が出るはず」という市場期待が裏切られる。

決算内容が客観的に良くても、期待値との差分で売られる。

#### パターン③「成長モメンタム鈍化」

- **条件**:

- 直近四半期(単独)の売上高前年同期比成長率が、

その前の四半期(単独)の成長率を下回る

- **検出時の意味**:

成長の加速感が失われると、グロース銘柄に付与されていた

プレミアムPERが剥落する方向に働く。

**出力形式**:

| パターン | 該当 | 根拠(数値) |

|---|---|---|

| ①好進捗×据え置きトラップ | ○ or × | {進捗率○%、下期営業利益△○%} |

| ②上方修正期待はく落 | ○ or × | {直近Q成長率○% vs 通期計画成長率○%} |

| ③成長モメンタム鈍化 | ○ or × | {直近Q成長率○% vs 前Q成長率○%} |

---

### STEP 4:会社説明の信頼度評価

会社が通期据え置きの理由として挙げている説明について、

以下の観点で信頼度を評価する。

- **過去実績との整合性**:

前期以前にも同様のパターンがあったか?

実際にその通りになった実績はあるか?

→「実績あり」なら信頼度を上げ、「初めて」なら割引く。

- **説明の具体性**:

具体的な数値や施策が示されているか?

→抽象的な説明のみの場合、市場は割引いて評価する傾向が強い。

- **結論**:

「額面通り受け取ってよい」/「市場は割引く可能性が高い」の

いずれかを明記。

---

### STEP 5:ポジション評価(保有者向け)

現在の含み損益の状況と、テクニカル面の状態を踏まえた実践的な評価。

- **含み損益の状況**:

取得単価に対する現在の乖離率を算出。

- **テクニカル面の確認**:

現在株価と主要移動平均線(5日・25日・75日)との位置関係。

上昇トレンド維持か、トレンド崩壊かを判定。

- **投資スタイルとの整合性**:

ユーザーの投資スタイル(成長株投資、バリュー投資、

新高値ブレイク等)に照らして、現在のポジションを

保有し続けることが一貫性のある判断かどうかを評価。

---

### STEP 6:シナリオ別の想定

| シナリオ | 確率(感覚値) | 内容 | 想定株価レンジ |

|---|---|---|---|

| 上振れ | ○% | {具体的な上振れ要因} | {○○円〜○○円} |

| 計画通り | ○% | {計画通り着地の場合} | {○○円〜○○円} |

| 下振れ | ○% | {具体的なリスク要因} | {○○円〜○○円} |

---

### 末尾:アクションプラン

A-D判定に応じた具体的な行動指針を2〜3文で記載する。

「いつ」「何を」「どの条件で」行動するかを明確にする。

---

## 制約条件

- 決算内容の良し悪し(ファンダメンタルズ評価)と、

市場反応の良し悪し(株価への影響)は別物であることを

明確に区別すること。

- 「好決算=株価上昇」という単純な前提を置かないこと。

- A-D判定と🟢🟡🔴⚫判定は連動するが、

テクニカル面やポジション状況によって最終判定が

ずれることがあり得る。その場合は理由を明記すること。🧪 実際に保有3銘柄で使ってみた ── A・B・C判定の分かれ目

今回の決算シーズンで、保有中の3銘柄にこのプロンプトを投げてみました。先に決算要約プロンプトで要約レポートを作り、ポジションのスクショとチャートを添付して保有継続判定を実行しました。

結果は以下の通りです。

| 銘柄 | 判定 | 危険パターン | 決算後の株価反応 |

|---|---|---|---|

| ナルネット(5870) | C(ポジション縮小) | 3パターン全該当 | 決算翌営業日に-6.58% |

| ポート(7047) | A(保有継続推奨) | 該当なし | 上方修正と同時発表、翌営業日に大幅続伸 |

| マイクロアド(9553) | B(保有継続・注意) | パターン①②該当 | 高値804円→終値740円の陰線 |

判定が3段階に分かれた理由は、主に「残存期間の業績を逆算する」プロセスと「危険パターンの自動検出」の結果によるものです。以下、それぞれの銘柄を見ていきます。

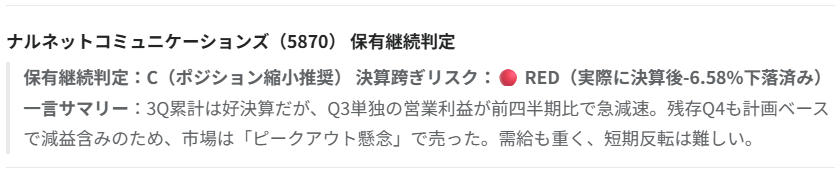

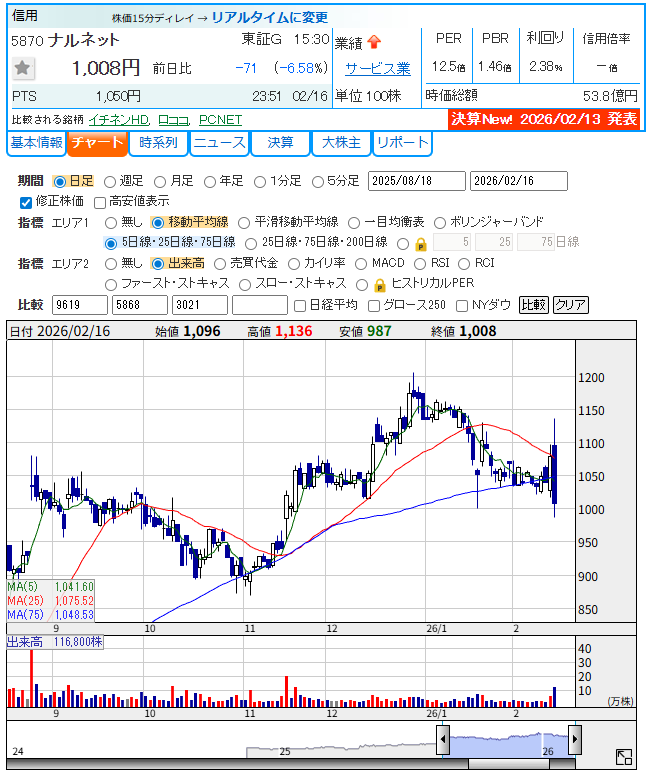

C判定:ナルネット(5870)── 3パターン全該当

ナルネットコミュニケーションズは、自動車リース向けのメンテナンス受託事業を手がけるストック型ビジネスの企業です。3Q累計の営業利益は前年同期比+269%と大幅増益、通期計画に対する営業利益進捗率も77.6%と好調でした。

しかし、Claudeが通期計画から3Q実績を差し引いて逆算したQ4の数字を見ると、景色が一変します。

| 項目 | Q4計画(逆算) | 前年Q4実績 | 前年同期比 |

|---|---|---|---|

| 売上高 | 23.9億円 | 23.7億円 | +1.2% |

| 営業利益 | 1.6億円 | 2.9億円 | -44.1% |

Q4の営業利益は前年同期比で44%の大幅減益計画です。にもかかわらず、会社は通期予想を据え置いたまま。これはパターン①「好進捗×据え置きトラップ」に該当します。

さらに、Q2単独の営業利益成長率が前年同期比+164%と突出していたのに上方修正なし(パターン②)、Q3単独の営業利益がQ2から急減速(パターン③)と、3つの危険パターンすべてに該当しました。

Claudeの判定はC(ポジション縮小推奨)。半分を整理した上で、残りは25日移動平均線(1,076円付近)の回復か、5月の通期決算で来期増益ガイダンスが確認できるまで様子見、880円(12月安値)を割り込んだ場合は撤退、という具体的な条件を提示しました。

実際の市場反応は、決算翌営業日(2/16)に-6.58%の急落。寄り付きこそ好決算を好感して上昇しましたが、高値1,136円から安値987円まで売り込まれる典型的な「寄り高→投げ売り」のパターンでした。

僕はClaudeの判定を踏まえ、200株のうち100株を翌営業日の始値成行で売却しました。残り100株は成長ストーリー自体が毀損していないことを根拠に保有継続し、5月の通期決算で来期ガイダンスを確認する方針です。

このやり取りの全文はこちら(Genspark)で確認できます。

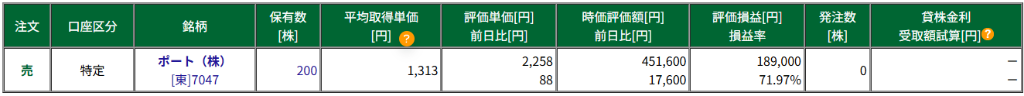

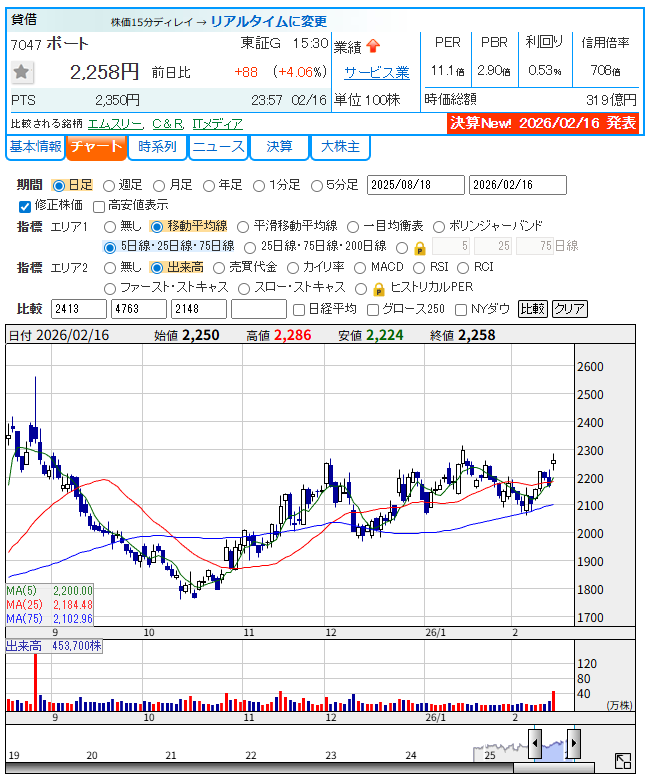

A判定:ポート(7047)── 危険パターン該当なし

ポートは、電力・ガスの成約支援と新卒人材紹介を手がける成果報酬型のプラットフォーム企業です。2/16の決算発表で3Q決算と同時に通期業績予想の上方修正を発表しました(最終利益22.7億→26.7億、+17.6%上方修正)。

この上方修正後の数字を反映した状態で保有継続判定プロンプトを投げたところ、3つの危険パターンはいずれも該当せず、判定はA(保有継続推奨)でした。

| パターン | 該当 | 根拠 |

|---|---|---|

| ①好進捗×据え置きトラップ | × | 通期予想を上方修正済み |

| ②上方修正期待はく落 | × | 上方修正を同時発表、利益指標を20.5%増額 |

| ③成長モメンタム鈍化 | × | 3Q単体の売上成長率+39%、2Qの+23%から加速 |

上方修正が出ている銘柄をプロンプトに通すと、パターン①②は構造的に該当しなくなります。このプロンプトは「据え置き」のときに危険信号を検出する設計なので、上方修正が出た銘柄は素直にA判定に振れる。ある意味、当然の結果ともいえます。

翌営業日(2/17)の株価は大幅続伸し、一時2,557円(前日比+299円)をつけました。

ポイントは、ナルネットとポートの対比です。ナルネットは好進捗なのに据え置き → C判定。ポートは上方修正済み → A判定。プロンプトが「据え置きか、上方修正か」という分岐を正確に拾い、判定に反映できている点が確認できました。

このやり取りの全文はこちら(Genspark)で確認できます。

B判定:マイクロアド(9553)── 信頼度で引き上げ

マイクロアドは、消費行動データをAIで分析し、19業種向けのマーケティングプロダクトを提供するアドテク企業です。1Q(10-12月)の営業利益は前年同期比+224%と急成長し、通期計画に対する進捗率は48.8%と、1Qだけで約半分を消化していました。

ところが、残存期間(2Q-4Q)を逆算すると、営業利益は前年同期比-14.9%の減益計画になります。通期予想も据え置き。パターン①(好進捗×据え置き)とパターン②(上方修正期待はく落)の両方に該当しました。

通常であれば、この組み合わせはC判定に直結します。しかし、Claudeは『会社説明の信頼度』について以下のように分析しました。

過去実績との整合性:前期(2025年9月期)は期中に2回の上方修正を実施した実績がある。「慎重な期初予想→好進捗→期中上方修正」はこの会社の定番パターンであり、再現性がある。

説明の具体性:会社は「第2四半期以降の業績を見極めて修正を検討」と述べており、「1〜2年後の営業利益15億円」という中期目標も明示している。

この過去実績と説明の具体性を踏まえ、Claudeはパターン①②のリスクを認識しつつも、B判定(保有継続OK・ただし注意)に引き上げました。

2/16の市場反応は、取引時間外のPTS 799円からの寄り付き後、高値804円で52週高値(802円)を一瞬ブレイクしたものの維持できず、終値740円の陰線となりました。好決算を好感した買いは入ったものの、「据え置き」への警戒感が上値を抑えた形です。B判定の「保有継続OK・ただし注意」という判定は、この微妙な値動きと整合する結果でした。

このやり取りの全文はこちら(Genspark)で確認できます。

💡 3銘柄の判定から見えたこと

3銘柄の結果を改めて並べます。

| 銘柄 | 判定 | 残存期間 | 危険パターン | 翌営業日の株価 |

|---|---|---|---|---|

| ナルネット(5870) | C | Q4営業利益-44% | 3パターン全該当 | -6.58% |

| ポート(7047) | A | Q4売上+29%、営業利益+7% | 該当なし | 大幅続伸 |

| マイクロアド(9553) | B | 2Q-4Q営業利益-15% | ①②該当(③は×) | 陰線(高値804→終値740) |

この結果から2つのことが確認できました。

1つ目は、「残存期間の逆算」が判定の分水嶺になっているということです。通期計画から当期実績を引き算するだけのシンプルな計算ですが、これを前年同期と比較することで「表面上は好決算なのに、実は下期減速」という構造が浮かび上がります。ナルネットのQ4営業利益-44%は、進捗率77.6%という好数字の裏側に隠れていた数字でした。

2つ目は、「会社説明の信頼度」の評価がB判定とC判定を分けるフィルターとして機能しているということです。マイクロアドはパターン①②に該当したにもかかわらず、過去の上方修正実績(期中2回)が信頼度を引き上げ、B判定に留まりました。もしこの過去実績がなければ、C判定になっていた可能性が高いと考えられます。

もちろん、3銘柄の検証だけで「プロンプトの精度が高い」と結論づけるのは早計です。前回記事でも書きましたが、たまたまうまくいった事例を並べることは簡単で、逆方向の結果が出る場合もあり得ます。判定はあくまで市場がどう反応しそうかの可能性評価であり、最終責任は自分自身にあります。

ただ、「好決算だから大丈夫」と思考停止するのではなく、残存期間を逆算して構造的なリスクをチェックする習慣をつける――その補助ツールとしては、十分に機能すると感じています。

✅ まとめ

今回は、保有銘柄の「持つか売るか」をA-D判定するプロンプトを紹介しました。前回の記事で扱った「購入前のA-D判定」と組み合わせることで、「買い→保有→売り」という投資フローの大部分をAIと一緒にチェックする体制が作れます。

プロンプトの核心は、残存期間の逆算と危険パターンの検出です。特に成長株投資では「好決算=安心」ではないという前提に立って、市場が嫌気するポイントを事前に把握しておくことが、不要な損失を避ける助けになると考えています。

決算シーズンに保有株の判定で迷ったときに、ぜひ試してみてください。

今回使用したClaude Opus 4.6は、本家(claude.ai)では有料プランのみですが、Gensparkなら無料で利用できます。複数のAIモデルを切り替えて使えるので、決算シーズンのリサーチツールとして便利です。

📌 次におすすめの記事

- 購入前のA-D判定を試したい方 → 決算AIを”投資アナリスト”に昇格させる方法

- 決算要約プロンプトの使い方を知りたい方 → 無料AI×決算分析の比較(任天堂で検証)

- 成長株の売り時を体系的に学びたい方 → 成長株の売り時──「いつ降りるか」の判断基準

⚠️ 免責事項

当ブログで提供する情報は、投資勧誘を目的としたものではありません。本記事に掲載されたAIの分析結果には、事実と異なる情報が含まれる可能性があります。株式投資は元本を割り込むリスクがあります。投資に関する最終決定は、ご自身の判断と責任において行われますようお願い申し上げます。当ブログの情報に基づいて被ったいかなる損害についても、運営者は一切の責任を負いません。